1、用户自然属性

1.1性别:女性是绝对购买主力

母婴产品的特殊性决定,女性是购买母婴用品的绝对主力。相比于京东全站用户性别比例,2015年购买母婴产品的用户中男性占比低于全站48个百分点,而女性用户占比则比全站高了43个百分点。

且城市级别越低,女性母婴用户占比就越多。比如,在一线城市,女性用户占比尚为71.05%;而到六线城市,女性用户占比则提高至79.50%。这背后实际反映出,一线城市的奶爸们很顾家,而随着城市等级降低,女性在家庭中承担的角色也就越重。因此在母婴渠道下沉的过程中,要更多地考虑这一因素。(注释:根据京东对1-6线城市划分统计。)

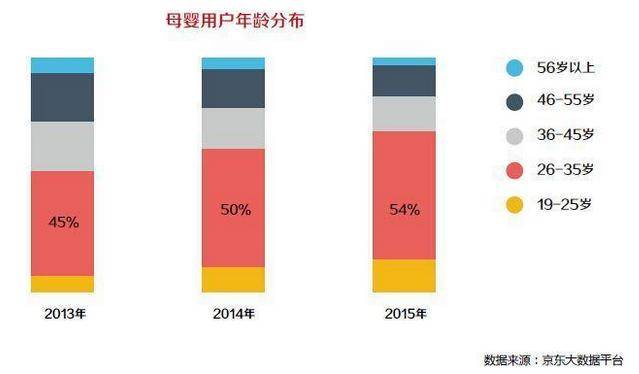

1.2年龄:26-35岁是消费主力,购买年龄年轻化

母婴用户的主力人群是26-35岁之间的适龄父母,占到了几乎一半的比例,主要是自买自用。19—25岁母婴用户占比也在上升,购买者年龄趋于年轻化。

1.3地区:广东、江苏母婴人均消费最高

1.3.1母婴消费大省多集中在沿海地带,内地湖北、四川领跑。从2015年各省市母婴品类人均消费金额来看,广东、江苏、辽宁、福建、湖北、浙江、山东、四川等8省市,位于第一梯队,消费能力最高。但总体来看,受商品品类增多影响,消费者线上购物选择性也更多,因此消费趋于大众化,整体来看各省差异不是特别明显。

1.3.2江西、湖南、贵州母婴用户增长最快,福建需求正旺。从消费人数来看,2013年至今各省市母婴购物人群逐年大幅增加,其中尤以江西、湖南、贵州、山东、湖北、安徽、山西、云南等地最明显,2015年母婴用户增速均超过1.1倍,显示出强烈的消费后劲,这与当地出生人口增长较快有关,2015年湖南人口出生率13.58‰、江西是13.20‰,为中部省份人口出生率最高的省份。此外,福建也值得关注,其不仅人均消费处于前列,且用户增速也增长较快,表明该地母婴消费需求正处于旺盛时期,当地2015年人口出生率为13.9‰。

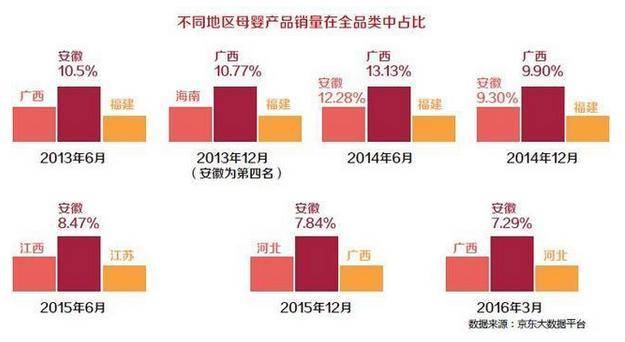

1.3.3安徽、广西用户网购母婴产品最积极。根据2013年1月-2016年3月母婴销量在全品类占比(母婴销量/全品类销量)数据,小编院以六个月为间隔选取7个时间点进行前三名排名发现,排行榜TOP1基本由广西和安徽垄断,初步判断与当地人口出生率、出生数量和通过京东网购母婴产品习惯相关。此外,由于物流和电商普及率等原因,这些地区在其他品类上的扩展仍有空间。

人口统计数据显示,2015年出生人口数最多的省份主要有山东、河南、广东、湖南、安徽、河北、四川,其中安徽和广西都不是出生人口数最多的省份。

小编认为,不同城市在京东上购买母婴产品金额占比与其出生人口数呈一定正相关性,但并不完全成正比,不同省市选择线上购买母婴产品的习惯各有差异,以安徽、广西为例,其出生人口数并不是全国第一,但母婴产品销售金额占比榜首基本由这两省市“垄断”,可见安徽、广西消费者在京东上购买母婴产品积极性最高。

2、用户价值属性

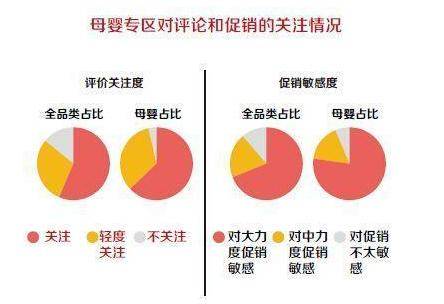

2.1新妈妈在挑选母婴产品时看重评论和促销

评论和促销因素显性化。不同于其他品类,由于母婴产品适用人群主要是0—12岁的婴童,所以产品的安全性是用户最为看重的因素;而且由于我国首批独生子女已进入婚育年龄,因此这些8090新妈妈在挑选母婴产品时很看重已购买用户留下的评论,且一旦购买后产品忠诚度都较高。

因此我们可以看到,相比于其他产品,用户对母婴产品的评价及促销关注度都要显著高于其他产品,这一方面是出于安全性考量,一方面基于刚需的囤货考量。比如,京东母婴用户对评论的关注度就要明显高于全站平均水平近7个百分点;对大力促销的敏感度更是高出了8个百分点。

2.1.1母婴用户对促销敏感度偏高

浙江、辽宁、山东用户对促销最敏感。相对于其他品类,母婴产品是“刚需”,在有促销的时间内父母们会尽力囤货,例如纸尿裤、奶粉、婴儿用品等,所以这一人群对促销的敏感度普遍较高,全国只有不到7%的用户对促销不敏感。

全国范围内,浙江、辽宁、山东、福建、上海、安徽、江苏用户对促销最敏感,其“对大力促销敏感”的用户占比都在81%以上;而贵州、西藏、云南、宁夏、青海等地用户对促销敏感度则相对较低,但这部分不敏感人群占比基本也在10%左右。之所以东部地区价格敏感性用户较集中,部分原因是母婴网购用户成熟市场,且网购额明显高于全国平均水平,因此自然会经常关注促销信息。

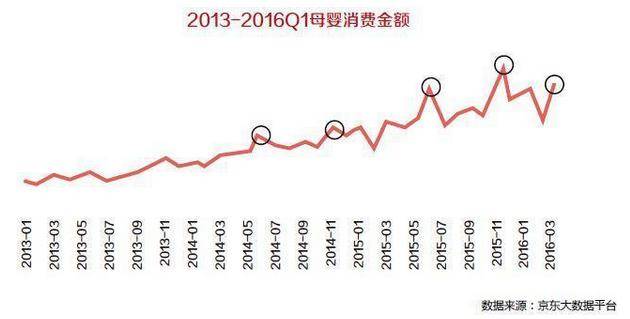

11月促销形成消费高点。由于母婴品类受促销影响比较大,从销售情况看,有促销的节点(比如京东618母婴大促),消费额增长普遍比较突出,比如在6月、11月。因此,总体来看,在用户选购母婴产品之前,是否促销以及多大力度促销决定了用户注意力转化成购买力的程度。

2.1.2评论比促销对用户影响更大

而当用户被促销吸引至某一平台后,究竟选购哪一个品牌,选什么型号?这时候已购用户的评论就起到了相当大的作用。而评论专区,也形成了一个类似社交的交流平台,因为妈妈们很希望能够交流育儿的心得,在购买产品之后也乐于分享使用体会和经验。

相比于促销因素,评论对用户的购买前选择行为的影响更明显。全国各地对评价不关注的用户占比均为个位数,即使甘肃、贵州、青海、宁夏、山西等地其不关心评论的用户占比有所升高,但这部分人群都在6%以内;而在北京、天津、上海等地,不关心评论的用户占比更是低至3%以内。这表明做好口碑营销甚至比促销更为关键。

福建、广西、浙江用户最关心评论,甚至可以影响决策。具体到是仅“轻度关注”评论,还是“关注”评论,福建、广西、浙江这三地“轻度关注”评论的用户大幅下降至三成以内,并进一步会对决策产生影响。

北京用户购买母婴产品最理性。北京对评价不关注用户占比为2.35%,为全国最低,说明北京用户关注评价,但查看评价并不易受影响,表明北京用户消费自主性、独立性更高,更为理性。这与北京消费者受教育程度更高,接收媒体资讯丰富,因此自我判断能力更强有关。

2.2购买中行为:用户消费行为特征

2.2.1女性用户全天都在买买买!

上午10点,用户购买迎来一天中的第一个峰值。其中,女性用户购物时间呈现波峰波谷交叉分布的特点,下午2点先迎来一个小高峰,继而在晚餐时段落入一个小低谷,然后在下班做完家务点后开始新一轮购物,晚9点再迎来一天购物的小高峰。相比于女性母婴产品用户,男性用户的下单时间主要集中在晚上,21点是全天下单最高峰,而且男性用户高过女性用户,在24小时中占比达到7.77%。

另外,18点到23点,男女用户购物都呈现先升后降的趋势,这个时间段是唯一一段男性用户购物概率明显高于女性的时间,21世纪研究院认为男性用户普遍为晚购型,相比之下,女性用户则白天都一直在买买买,商家可根据此特点在每天21点前后重点针对男性用户推送促销广告,尤其是童车童床、儿童相关电子产品、智力玩具等男性用户相对更关注的母婴产品类别。

2.2.2用什么在下单:移动端成主入口

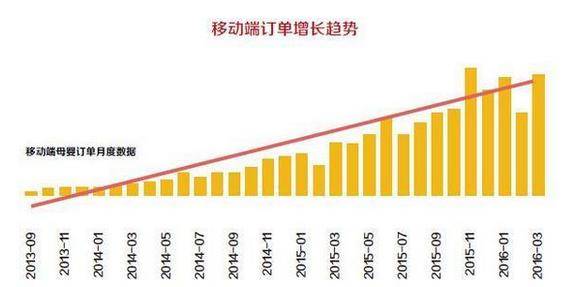

八成订单量是在移动端生成。从各渠道占比来看,母婴产品应该是最快进入移动电商时代的类型,至2016年Q1,母婴移动端订单占比已从2015年Q1的57%迅速上升至83%,要比京东全站移动端占比高出了10个百分点左右。

新用户增长迅速、西藏、贵州移动端占比最高。从各地移动端和PC端订单量发展趋势来看,母婴用户移动端渗透率最高的地区是西藏、贵州、陕西、新疆和宁夏,接近60%;北京和上海母婴用户移动端渗透率最低,占比51%。这表明,新电商用户多来自西部地区,京东app、和移动QQ的链接,改变了传统的网上消费习惯。同时,母婴用户网购多为零散时间,移动端更为方便。

2.2.3奶粉、尿裤湿巾是主要消费品类

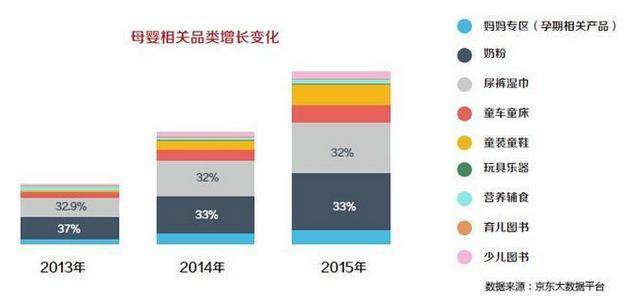

在细分品类中,从2013—2015年各母婴品类的消费结构来看,奶粉、尿裤湿巾是用户消费结构中占比最大的品类,占比超过六成;其次,童装童鞋、童车童床也占据了较大的消费比重。

但从增速来看,2014年—2015年,童装童鞋、玩具乐器、童车童床和少儿图书这四大品类的年均增速都远超50%,表明随着婴童的成长,对奶粉、尿裤湿巾之外的其他品类需求明显在增加,因此儿童年龄越大品牌需求也就越趋于多元化和多样化。

一线城市“知识派”,五、六线城市“务实派”。具体到城市内部,在一至六线城市中,最花钱的当然是奶粉、尿裤湿巾,但母婴相关品类消费能力呈现两极化。

在一线城市中,各项花费比较均衡,尤其是玩具乐器、喂养用品、洗护用品、营养辅食、图书的消费占比都领先全国。这说明一线城市妈妈习惯依赖于电商的特性,比如像洗护、喂养用品的消费占比几乎是六线城市的两倍;另一方面这也说明,一线城市妈妈多为知识派,孕期和教育都依靠书本,因此少儿等图书占比显著领先于全国,相反在童装童鞋、童车童床等硬件上的占比则全国最低,这可能也与当地各大商圈童装店密集,因此用户更依赖线下渠道购买的缘故有关。

在五、六线城市中,妈妈们更注重“硬件”,精神层面和先进喂养还需要普及:特别是童车童床、童装的花费比例比其他线级城市都高;但在喂养用品、洗护用品、营养辅食、少儿图书、育儿图书上,所占比例都在全国垫底。这与五、六线城市的童装购买渠道较少有关,因此很依赖京东等童装线上店铺,这也侧面反映出母婴渠道下沉尚有很大潜力。

好奇、帮宝适、惠氏、花王最受用户宠爱。从不同年龄段用户的选择来看,母婴产品的忠诚度体现得非常明显,尤其是对26岁以上用户而言,最爱的TOP5品牌几乎都是在好奇、帮宝适等几个牌子中轮换,且几大品牌每年的销售排名变化都不大。

总体来看,好奇、帮宝适、惠氏、花王是各年龄段用户都普遍喜欢的品牌,尤其是好奇,可谓是老少皆宜。在19—25岁用户中,最受宠爱的是好奇、帮宝适和惠氏;26—35岁用户,则最爱好奇、帮宝适、惠氏和花王;36—45岁用户,最爱好奇、帮宝适、惠氏、花王;46—55岁用户,最爱好奇、惠氏、帮宝适和花王。

2.3购买后行为预测

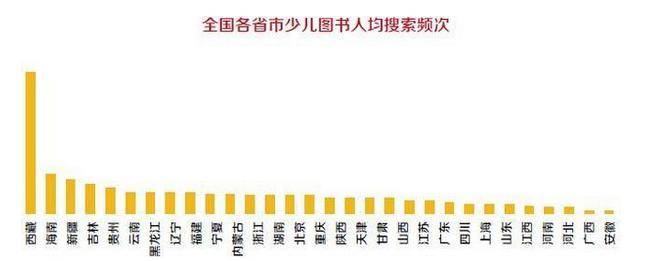

2.3.1下一个消费热点地区在哪里:黑龙江、吉林用户搜索频次最高

不同于推荐,搜索代表用户有目的且主动的选择行为,因此可以被作为二次购买行为的预测依据。

从全国各省市母婴产品搜索频次来看,并非诸如广东等成熟市场的搜索频次最高,反而是诸如黑龙江等延边、西部省份更频繁地在搜索母婴产品,这表明在交通信息不畅且尚为新兴市场的省份,用户已初步培育形成网购母婴产品的消费习惯,而且随着潜在需求的陆续释放,这些省份将成为母婴消费的下一个热点地带。

其中,黑龙江、吉林两省的搜素频次在全国最高,且要明显高于其后省份,未来有望最先成为下一个消费热点。

总体来看,处于潜在消费热点的第一梯队省份是:黑龙江、吉林;

处于潜在消费热点的第二梯队省份是:云南、贵州、陕西、山西、湖南;

处于潜在消费热点的第三梯队省份是:青海、辽宁、新疆、天津、北京、甘肃、福建、广东;

处于潜在消费热点的第四梯队省份是:浙江、重庆、宁夏、上海、河北、河南、四川;

处于潜在消费热点的第五梯队省份是:山东、海南、江苏、江西、湖北、广西。

这些省份搜索母婴产品的差别在哪里呢?将母婴消费成熟市场和新兴市场的母婴搜索品类对比来看,越是成熟市场,搜索目标的指向性越强且种类也较多元化,而新兴市场的搜索主题都较宽泛且多集中在服装一个大类上。比如北京用户最关心的母婴品类的是贝亲品牌,上海是童装和贝亲品牌,广东是奶瓶和孕妇装;而搜索频次最高的吉林、云南等新兴市场,婴孕童服装的搜索量最高,比如吉林热搜榜前四名的品类都是孕妇服饰,云南热搜榜前四名都是童装童鞋。这表明,由于接收信息量少且渠道单一,因此新兴市场虽潜在需求旺盛但选购前往往很盲目,普遍注重母婴硬件消费,因此商家一方面需加大母婴信息普及,另一方面要有针对性给予用户消费引导。

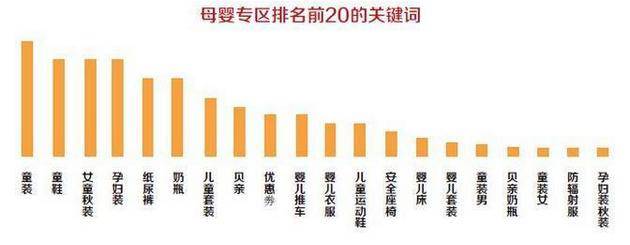

2.3.2哪些品类会成为消费热点:童装、童鞋、孕妇装上热搜

从全国各省的搜索品类榜单来看,与母婴相关的服装品类热度最高。其中,童装搜索量最大,登上了11个省市区的热搜头榜,若加上与之相关的“女童秋装”等关联关键词,童装大类搜索量更是居高不下,因此童装尤其是女童童装需求值得关注;此外,童鞋、孕妇装、纸尿裤、奶瓶品类也有较高搜索热度。

其次,从登上搜索榜的关键词来看,除了诸如童装等大类外,用户对具体品牌的偏好也进一步得到放大,按搜索热度高低排名,依次是贝亲、贝亲奶瓶、花王、花王纸尿裤、贝亲奶嘴、五羊纸尿裤、伊吉康、美素佳儿、雀氏。

2.3.3哪些绘本会成为消费热点

几米、高木直子绘本上热搜。从绘本品类的搜索量来看,接近有250个与其相关的作家或图书名上热搜。其中,与“几米”相关的搜索量最高,占比14%;其次是“高木直子”,占比近10%。另外包括“阿狸”、“秘密花园”等绘本,也有较高的搜索量,反映出绘本需求的多样化。

《猜猜我有多爱你》图书最热门。相比于绘本,少儿图书的热度明显增加,其中在120余种搜素图书名单中,《猜猜我有多爱你》当属最热门少儿读本,登顶15省搜索头榜,总搜索量高达2.7万。其次,《小猪唏哩呼噜》、《蚯蚓的日记》、《蒙施爷爷讲故事》、《窗边的小豆豆》、《首先有一个苹果》、《可怕的科学》等图书也呈现较高的搜索量。总体来说,在少儿图书板块,欧美日等国外图书更受儿童欢迎,因此未来要扩大市场空间,需要提供更多元的图书产品。

西藏、海南、新疆网购儿童书欲望最强。从各地少儿图书人均搜索频次来看,延边省份、西部地区对少儿图书整体较高,其中西藏、海南、新疆三省人均搜索频率最高,且要明显高于其后的省份,其中西藏最爱搜《哆啦A梦》、海南最爱搜《首先有一个苹果》。这表明由于实体店图书品种有限,因此这些用户对诸如京东等物流便捷的电商需求明显上升,线下和线上购物形成互补。

2.4重点地区用户画像

2.4.1一线城市母婴用户画像

北京母婴用户画像:购买母婴产品最理性不易受评论影响;72%母婴购买用户都是女性;优质用户集中,母婴产品购买单价最高;多知识派妈妈,崇尚科学健康喂养;购买母婴产品毫不含糊,净水器、空气净化器、口罩等关联产品消费金额全国最高;

尿不湿购买价位以150-199、100-149元为主;奶粉购买价位以200-299、100-199元为主;对贝亲品牌关注度提升,最爱搜高木直子的绘本,少儿图书最爱搜《猜猜我有多爱你》。

上海母婴用户画像:北上广三地中,对母婴产品的“大力度促销”最敏感;好男人集中地,男性母婴用户占比全国最高;母婴消费潜力尚大,2015年全市居民人均可支配收入全国最高为49867元;

尿不湿购买价位以150-199、200-299元为主;奶粉购买价位以100-199、200-299元为主;对童装关注度提升,最爱搜高木直子的绘本,少儿图书最爱搜《小猪唏哩呼噜》。

广东母婴用户画像:促销、评论敏感度都不及北京、上海;73%母婴网购用户是女性;全国母婴最大省,母婴订单量和会员数全国最高;

尿不湿购买价位以200-299、150-199元为主;奶粉购买价位以200-299、100-199元为主;对奶瓶关注度提高,最爱搜几米的绘本,少儿图书最爱搜《猜猜我有多爱你》。

2.4.2东中西部是什么人在网购母婴产品?

福建母婴用户画像:超过82%的用户都对“大力度促销”敏感,评论影响决策的程度,均在闽皖桂三地中占比最高;78%母婴网购用户是女性;主要购买人群集中在二线以下城市,但三线以下城市尤其是三线表现突出;至今年3月,移动端订单量接近是PC端订单量的5倍;

尿不湿购买价位以200-299、150-199元为主;奶粉购买价位以200-299、100-199元为主;在闽皖桂三地中,福建网购奶粉、尿裤湿巾、胎心仪单价均最高;少儿图书搜索量在三地中最高;

童装、童鞋搜索热度三地最高;最爱搜几米、高木直子绘本。

安徽母婴用户画像:在闽皖桂三地中,对促销和评论的反应程度居于中间位置;79%的母婴网购用户是女性,在闽皖桂三地中占比最高;主要购买人群集中在三线以下城市,其中三线城市消费力最强,但六线城市消费力逆袭;至今年3月,移动端订单量已是PC端订单量的4.3倍;

尿不湿购买价位以0—49、200—299元为主;奶粉购买价位以200-299、100-199元为主;在闽皖桂三地中,安徽网购奶粉量最大金额最高,其单价虽低于福建但高于广西;

童装搜索热度最高;最爱搜几米绘本;少儿图书《猜猜我有多爱你》、《小猪唏哩呼噜》搜索热度上升。

广西母婴用户画像:在闽皖桂三地中,对促销敏感度较低,但对评论关注度却最高;77%母婴网购用户是女性;主要购买人群集中在三线以下城市,且城市等级越高消费力越强;新用户增长最快,至今年3月,移动端订单量已是PC端订单量的5.2倍;

尿不湿购买价位以200-299、0-49元为主,单价低于福建但高于安徽;奶粉购买价位以100-199、200-299元为主;

童装、女童秋装、孕妇装搜索热度最高;偏爱几米绘本;少儿图书最爱搜《窗边的小豆豆》。